Экономический эффект от ускорения оборачиваемости оборотных активов. Система показателей деловой активности, характеризующая оборачиваемость капитала

1Определение эффективности начинается с установления критериев, т.е. главного признака оценки эффективности, раскрывающего его сущность. Смысл критерия эффективности производства вытекает из необходимости максимизации получаемых результатов или минимизации производимых затрат исходя из поставленных целей развития предприятия.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего и внутреннего характера. К числу первых следует отнести сферу деятельности предприятия (производственная, снабженческо-сбытовая, посредническая и др.), отраслевую принадлежность, размеры предприятия. Решающее воздействие на оборачиваемость активов предприятия оказывает экономическая ситуация в стране. Разрыв хозяйственных связей, инфляционные процессы ведут к накоплению запасов, значительно замедляющему процесс оборота средств. К факторам внутреннего характера относятся ценовая политика предприятия, формирование структуры активов, выбор методики оценки товарно-материальных запасов.

Оборотные активы представляют собой часть авансированного капитала. В их стоимость включаются материальные запасы, незавершенное производство, готовая продукция, дебиторская задолженность и денежные средства. Здесь получает отражение, прежде всего все, что связано с трудом - предметы, средства, оплата. В интересах предприятия организовать работу с оборотными средствами наиболее рациональным способом, так как от этого напрямую зависит его финансовое состояние. Система показателей оборачиваемости оборотных средств основывается на двух взаимосвязанных финансовых коэффициентах: коэффициента длительности одного оборота и коэффициента оборачиваемости, характеризующих эффективность использования оборотного капитала. Последний оказывает влияние на деловую активность, капиталоотдачу и также рентабельность активов или деятельности предприятия.

Оборачиваемость активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия, т. е. оценивает интенсивность использования всех активов независимо от источников их образования. С другой стороны, показывает, какую часть выручки компания имеет с вложенных в активы денежных средств

Высокий показатель оборачиваемости, как правило, свидетельствует об эффективном использовании капитала и благоприятной обстановке внутри компании: низкий уровень запасов уменьшает риск остаться с нереализованной продукцией на складе. Однако если величина коэффициента значительно больше среднеотраслевой, то налицо дефицит закупаемых товаров и материалов и, как следствие, риск вызвать недовольство заказчиков.

В качестве общих показателей оборачиваемости оборотных активов предприятия выделяются:

1. Коэффициент оборачиваемости оборотных активов (оборачиваемость оборотных активов в разах), который характеризует скорость оборота оборотных активов и показывает количество оборотов, совершаемое оборотными активами за период, и рассчитывается по формуле:

Коб = ВРн/ОБср,

где Коб - коэффициент оборачиваемости оборотных активов; ВРн - выручка (нетто) от продаж; ОБср - средние остатки оборотных активов за период.

2. Средняя продолжительность одного оборота оборотных активов (оборачиваемость оборотных активов в днях), характеризующая длительность оборота оборотных активов, показывающая среднее время пребывания оборотных активов в процессе кругооборота в днях и определяемая по формуле:

Тоба = (ОБср∙Д)/ВРн = ОБср/ВРд,

где Тоба - средняя продолжительность одного оборота оборотных активов (в днях); ВРн - выручка (нетто) от продаж; ОБср - средние остатки оборотных активов за период; Д - число дней в периоде; ВРд - среднедневная выручка (нетто) от продаж.

Как видно из вышеприведенных формул, коэффициент оборачиваемости и средняя продолжительность одного оборота оборотных активов обратно пропорциональны, т.е. чем выше скорость оборота оборотных активов, тем меньше его длительность. Иными словами, интенсификация использования оборотных активов предполагает повышение первого показателя и соответственно понижение второго.

3. Экономический эффект от изменения оборачиваемости оборотных активов, который характеризует их высвобождение из оборота в результате повышения его скорости или их дополнительное привлечение в оборот в результате замедления его скорости и рассчитывается по формуле:

(+/-)Э = (Тоба1 - Тоба0)∙ВРд1,

где (+/-)Э - величина экономического эффекта от изменения оборачиваемости оборотных активов; Тоба1 и Тоба0 - средняя продолжительность одного оборота оборотных активов (в днях) в отчетном и предыдущем периодах соответственно; ВРд1 - среднедневная выручка (нетто) от продаж в отчетном периоде.

При этом могут иметь место три следующие ситуации, связанные со значением экономического эффекта от изменения оборачиваемости оборотных активов:

1. Тоба1 < Тоба0 > Э < 0, т.е. произошло высвобождение оборотных активов из оборота в результате повышения интенсивности их использования.

2. Тоба1 > Тоба0 > Э > 0, т.е. произошло дополнительное привлечение оборотных активов в оборот в результате понижения интенсивности их использования.

3. Тоба1 = Тоба0 > Э = 0, т.е. не произошло высвобождение или дополнительное привлечение оборотных активов в оборот, поскольку интенсивность их использования осталась на прежнем уровне.

Высвобождение оборотных активов из оборота следует рассматривать как позитивное явление, поскольку стала требоваться их меньшая сумма для обеспечения данного уровня текущей деятельности коммерческой организации, дополнительное привлечение оборотных активов в оборот - как негативное явление, так как для обеспечения данного уровня текущей деятельности коммерческой организации стала требоваться их большая сумма.

Библиографическая ссылка

Нуруллаева Э.Р., Франчук М.В. ЭКОНОМИЧЕСКИЙ ЭФФЕКТ ОТ ИЗМЕНЕНИЯ ОБОРАЧИВАЕМОСТИ АКТИВОВ // Успехи современного естествознания. – 2012. – № 4. – С. 154-155;URL: http://natural-sciences.ru/ru/article/view?id=29962 (дата обращения: 09.02.2020). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»

Уровень деловой активности отражается в оценке сравнительной эффективности использования материальных ресурсов предприятия и в величине финансовых вложений в эти активы. Деловая активность в аспекте эффективности использования ресурсов оценивается системой показателей оборачиваемости, которые характеризуют скорость возврата денежных средств, вложенных в текущую производственно-хозяйственную деятельность.

Сумма денежной наличности, направленная на приобретение необходимых ресурсов, начинает процесс кругооборота капитала, который находится в непрерывном движении. Капитал проходит три стадии: заготовительную, производственную, сбытовую.

Заготовительная - первая стадия - это процесс приобретения необходимых для производства основных фондов, производственных запасов и других видов ценностей. На первой стадии денежные средства трансформируются в материальные ресурсы.

На второй производственной стадии средства в форме запасов переходят в незавершенное производство. Эта стадия заканчивается выпуском готовой продукции. Часть средств идет на оплату труда работников, выплату налогов, платежей по социальному страхованию и другие расходы.

Третья стадия - сбытовая - включает реализацию готовой продукции, нахождение средств в расчетах (дебиторская задолженность) и поступление денежных средств, по величине превышающее первоначальное вложение, на размер полученной прибыли от коммерческой деятельности. Описанный процесс кругооборота включает несколько циклов:

- операционный цикл (ОЦ) - это общее время нахождения финансовых ресурсов в запасах, задолженности, включая полученные в виде отсрочек платежа, коммерческих или товарных кредитов (кредиторской задолженности). Характеризует период одного полного оборота всей суммы оборотных активов;

- производственный цикл объединяет хранение производственных запасов с момента их поступления на склад до момента отгрузки в производство; непосредственно производство продукции; период хранения готовой продукции на складе. Длительность его зависит от специфики производства, масштабов, отраслевой принадлежности. Именно производственный цикл определяет продолжительность операционного цикла;

- финансовый цикл - период времени между погашением кредиторской задолженности поставщикам сырья, материалов и поступлением денег от дебиторов (покупателей) за отгруженную продукцию. Начинается он с момента приобретения материально-производственных запасов и заканчивается оплатой реализованной продукции покупателями. Финансовый цикл включает время, требуемое на оплату поставщику (аванс), отгрузку сырья, материалов, их доставку (при необходимости - таможенное оформление), оприходование на склад, отгрузку товара покупателю, отсрочку платежа (дебиторская задолженность), получение денег от покупателя за проданный товар. Сокращение времени на любом из этапов приводит к увеличению эффективности использования оборотных средств. Чем быстрее капитал сделает кругооборот (или за меньший период), тем меньше требуется времени для возврата вложенных денежных средств с учетом прироста на величину прибыли. Следовательно, уменьшается объем необходимых финансовых ресурсов, больше реализовывается готовой продукции и увеличивается получаемая предприятием прибыль. Таким образом, длительность нахождения средств в обороте имеет непосредственную связь с получаемыми результатами финансово-хозяйственной деятельности. Эффективное управление процессом оборачиваемости требует глубокого понимания как самого процесса во всем его многообразии, так и причин, оказывающих влияние на его изменение.

Все факторы, приводящие к сокращению или увеличению оборота, целесообразно разделить на внешние и внутренние. К внешним относятся влияние инфляционных процессов, конъюнктура рынка, географическая расположенность потребителей, поставщиков, смежников, платежеспособность клиентов, качество банковского обслуживания, жесткость конкуренции, информация и отсутствие хозяйственных связей. Внутренние факторы - это сфера, масштабы деятельности, отраслевая принадлежность, уровень специализации и кооперирования, система расчетов, уровень организации, управления производства, степень механизации и автоматизации, прогрессивность применяемых технологий, квалификационный уровень менеджмента, структура и ассортимент выпускаемой продукции и др.

Система критериев оборачиваемости включает несколько групп показателей:

коэффициенты оборачиваемости характеризуют скорость оборота средств и показывают, какое количество оборотов совершает капитал за определенный период (число оборотов), также оценивают величину реализованной продукции, приходящуюся на один рубль средств:

где Л А - коэффициент^) оборачиваемости активов; № р - выручка от реализации; Л - средняя величина активов.

Увеличение оборачиваемости приводит к сокращению расходов, требуемых на каждый оборот. В результате высвобождаются ресурсы, поскольку вложенные средства быстрее превращаются в реальные деньги. От скорости оборота средств зависят уровень финансовой устойчивости и степень платежеспособности, относительный размер условно-постоянных расходов, величина вкладываемых финансовых средств;

показатели периода оборота () дают представление о среднем сроке, за который возвращаются денежные средства, вложенные в производственно-коммерческую деятельность, или показывают продолжительность одного оборота в днях:

где Т - рассматриваемый период в днях. Число дней (Т) в анализируемом периоде принято считать в квартале (90), полугодии (180), в году (360).

Чем быстрее капитал совершает кругооборот, тем меньше требуется дней для трансформации его в денежную форму, тем лучше и эффективнее его использование. Сокращение времени нахождения денежных средств в активах приводит к уменьшению потребности в оборотных средствах;

коэффициент загрузки (закрепления или коэффициент капиталоемкости) оборотных активов характеризует сумму оборотных активов, авансируемых на один рубль выручки. Рассчитывается отношением средней величины оборотных активов к объему продаж (обратная величина традиционному коэффициенту оборачиваемости оборотных активов):

Коэффициент оценивает динамику закрепленных оборотных активов в одном рубле выручки от продаж и служит мерилом эффективности работы: чем ниже соотношение, тем более интенсивно используются активы. Он отражает уровень управления дебиторской задолженностью, запасами;

экономический эффект от высвобождения замедления ) оборотных средств в результате ускорения {замедления) их оборачиваемости определяется на основании однодневного оборота, который рассчитывается делением выручки от реализации на количество дней анализируемого периода с последующим умножением на изменение периода оборота:

![]()

где ±ЭФ - экономический эффект; - изменение периода оборота.

Показатель экономического эффекта может иметь значение со знаком "плюс", который расценивается как дополнительно требуемое финансирование, и знаком "минус", указывая на сумму средств, высвобожденных из оборота. Если продолжительность оборота возросла, дополнительные дни операционного цикла потребуется профинансировать в размере средств однодневного оборота на каждый лишний день. И наоборот: сокращение дней оборота (-Д1) укажет, что в результате более эффективного использования ресурсов в следующем цикле потребуется средств меньше на величину полученного эффекта.

Высвобождение оборотных средств вследствие ускорения их оборачиваемости может быть абсолютным и относительным:

- если фактические остатки оборотных средств меньше норматива или остатков предшествующего периода, такое высвобождение считается абсолютным. Это означает, что оборотные активы полнее были задействованы в обороте и больше произведено продукции;

- в ситуации ускоренного роста производства при наличии оборотных активов в пределах прежней потребности имеет место относительное высвобождение.

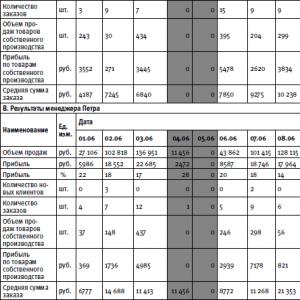

Комплексная оценка оборачиваемости проводится с помощью экономико-математических моделей с выявлением причин и связей ряда показателей. Последовательность расчетных процедур на примере оборачиваемости оборотных активов (табл. 13.2) включает анализ и оценку факторных зависимостей коэффициента оборачиваемости, выручки от реализации и периода оборота.

На изменение коэффициента оборачиваемости влияют два фактора: выручка от реализации и средняя величина оборотных активов. Методом цепных подстановок определяется количественное воздействие каждого из них на коэффициент оборачиваемости:

Влияние изменения выручки от реализации (АХ^ Р)):

![]()

Влияние на коэффициент оборачиваемости изменения средних за период остатков оборотных активов (Да^^):

![]()

Объем продаж может измениться за счет количества потребленных ресурсов, т.е. экстенсивного фактора использования активов, и интенсивного их использования - коэффициента оборачиваемости. Увеличение выручки за счет коэффициента оборачиваемости характеризует возросшее качество управления функционирующим капиталом.

Расчет факторов в мультипликативной модели = = АОхЯ АО можно провести методом абсолютных разниц:

Изменение выручки за счет среднегодовой величины оборотных активов(ДЛ^ 0)):

![]()

Изменение выручки за счет коэффициента оборачиваемости (ЛА"Дло,):

![]()

Воздействие факторов на период оборота в кратной модели осуществляется методом цепных подстановок:

- изменение периода оборота за счет оборотных активов

- (Д ^(ЛО)) :

Изменение периода оборота за счет выручки от реализации ():

![]()

Э=Выручка от реализации продукции/Дни оборота*Сокращение продолжительности оборота.

Финансовое равновесие предприятия. Источниками долгосрочных активов (основного капитала) предприятия являются собственный капитал и заемные средства.

Равновесие платежного баланса обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д.

Выделяют 4 типа финансовой устойчивости предприятия:

абсолютная устойчивость :

Запасы < Собственный оборотный капитал, К ос1 = Собственный оборотный капитал /Запасы и затраты > 1

нормальная финансовая устойчивость – при которой запасы больше собственного оборотного капитала, но меньше плановых источников их покрытия.

К ос2 = Ипл/Запасы и затраты >1

неустойчивость : нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств в оборот предприятия (непросроченная задолженность персоналу по оплате труда, бюджету и т. д.). З=Ипл+Ивр

К ос3 = (Собственный оборотный капитал + Кредит под товарно-материальные ценности + Свободные источники средств)/Запасы и затраты < 1, К ос3 = Ипл/Затраты и запасы>1

кризисное финансовое состояние (предприятие находится на гране банкротства): З>Ипл+Ивр

К ос4 = Ипл/Запасы и затраты < 1

Устойчивость финансового состояния может быть восстановлена путем:

Ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на 1 руб. товарооборота;

Обоснованного уменьшения запасов и затрат (до норматива);

Пополнения собственного оборотного капитала за счет внутренних и внешних источников.

Эффект финансового рычага.

Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является ЭФК. Показатель ЭФР: , ![]() ,

,

Где ВЕР – экономическая рентабельность совокупного капитала до уплаты налогов и процентов за кредит; ROA - экономическая рентабельность совокупного капитала после уплаты налогов; ЗК - средняя сумма заемного капитала; СК – средняя сумма собственного капитала; Кн – отношение налогов и прибыли к сумме прибыли после уплаты процентов; - номинальная цена заемных ресурсов (отношение начисленных процентов к средней сумме заемных средств); - уточненная цена заемных ресурсов.

ЭФР показывает на ск-ко % увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный ЭФР возникает в тех случаях, если рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов, т. е. когда ВЕР> . Если ВЕР< , создается отрицательный ЭФР (эффект дубинки), в результате чего происходит проедание собственного капитала, может стать причиной банкротства предприятия.

Таким образом, привлекая заемные ресурсы, предприятие может увеличить собственный капитал. При этом необходимо учитывать степень финансового риска, для оценки которого рассчитывается уровень финансового левериджа. Уровень фин левериджа измеряется отношением темпов прироста чистой прибыли к темпам прироста прибыли до уплаты процентов по обслуживанию долга. Показывает, во ск-ко раз темпы прироста чистой прибыли превышают темпы прироста прибыли, заработанной для себя и для кредиторов. Это превышение обеспечивается за счет использования заемных средств. Взрастание левериджа сопровождается повышением степени фин риска, связанного с возможным недостатком средств для выплаты % по кредитам и займам.

Анализ уровня задолженности. Рассмотрев основные положения финансовой стабильности предприятия, приходим к выводу, что на финансовое равновесие значительно влияет уровень задолженности. В балансе приняты две формы выражения уровня задолженности. Первая форма - сравнение общей задолженности фирмы и ее совокупного капитала. Можно подсчитать отношение полной задолженности к совокупному капиталу. Вторая форма - сравнение суммарных долгов и собственного капитала.

Две формы во многом идентичны, но из-за простоты следует отдавать предпочтение первой.

Если принять за уровень стабильности финансирования следующий показатель:

то показатели задолженности будут выглядеть следующим образом Показатель покрытия инвестированного капитала = Капитал источника финансирования/ Инвестированные капиталы.

Источники финансирования содержат собственные источники финансирования (включая амортизацию и резервы) и совокупность заемных средств, исключая текущие банковские кредиты (в том числе также долги в отношении фирм и ассоциированных членов).

Инвестированные капиталы включают валовые капиталовложения и потребности в оборотном капитале.

Показатель покрытия инвестированных капиталов должен приближаться к 100%. Показатель ниже 100% отражает ситуацию, когда потребности в капиталовложениях и в оборотном капитале покрываются краткосрочными займами. Так как такие займы могут быть отменены или сокращены, то необходимо добиваться, чтобы этот источник финансирования не использовался часто для покрытия постоянных потребностей.

Анализ денежных потоков в производственной деятельности. Последнее время многие авторы призывают отойти от бухгалтерских концепций, базирующихся на прибылях и убытках (валовой доход, чистый доход), при прогнозе на краткосрочный период трудностей предприятия и отдают предпочтение использованию денежных потоков от производственной деятельности.

Денежный поток можно представить в виде схемы:

Актив Пассив

Размещенные долговые обязательства +Текущие счета дебиторов +

Денежные средства

Денежные средства (нетто)

Структуризация денежных потоков осуществляется тремя функциями: инвестиции, финансирования и производства. Функция инвестиции объединяет все операции по инвестициям, включая финансовые (исключая учредительские расходы, которые не имеют большой стоимости), с вычетом соответствующих отчислений на содержание инвестиций. Функция финансирования включает привлечение внешних ресурсов, например заемного капитала, а также прибыли и убытки. Она исключает финансовые расходы и финансовые инвестиции и текущие проценты по финансовым долгам. Цель функции финансирования состоит в том, чтобы выявить сальдо внешних ресурсов, существующих до инвестиций. Функция производственная включает все операции, которые не фигурируют в функциях инвестиции и финансирования.

На денежные потоки оказывают влияние оборотные фонды в производстве, которые выражаются оборотными средствами. К оборотным средствам относятся денежные средства, необходимые предприятию для создания производственных запасов на складах и в производстве, для расчетов с поставщиками, бюджетом, для выплаты заработной платы и других операций.

По источникам формирования оборотные средства делятся на собственные и заемные.

Собственные оборотные средства - это средства, постоянно находящиеся в распоряжении предприятия и формируемые за счет собственных ресурсов (прибыль и др.). В процессе движения собственные оборотные средства могут замещаться средствами, являющимися частью собственных, авансированными на оплату труда, но временно свободными (в связи с единовременностью выплат по заработной плате). Эти средства называются приравненными к собственным, или устойчивыми пассивами. Заемные оборотные средства - кредиты банка, кредиторская задолженность (коммерческий кредит) и прочие пассивы.

Эффективная работа предприятия - это достижение максимальных результатов при минимальных затратах. Минимизация затрат достигается в первую очередь оптимизацией структуры источников формирования оборотных средств предприятия, т.е. разумным сочетанием собственных и кредитных ресурсов. Оборотные средства предприятия постоянно находятся в движении, совершая кругооборот.

Оборачиваемость - это способность организации наиболее эффективно использовать свои средства.

Анализ обеспеченности собственными оборотными и приравненными к ним средствами. Такой анализ проводится для объективной оценки финансового состояния. Степень обеспеченности собственными оборотными и приравненными к ним средствами устанавливается сопоставлением суммы этих средств с установленным нормативом. По данным баланса по основной деятельности подрядной организации определим отклонение фактической суммы собственных оборотных и приравненных к ним средств от нормативной.

А) Основы языка UML. CASE-средство “RATIONAL ROSE”. Основные понятия и назначение. Б) Система Pilgrim. Основные функции и возможности этой системы.

Объектно-ориентированные CASE-средства (Rational Rose)

Rational Rose - CASE-средство фирмы Rational Software Corporation (США) - предназначено для автоматизации этапов анализа и проектирования программного обеспечения, а также для генерации кодов на различных языках и выпуска проектной документации. Rational Rose использует синтез-методологию объектно-ориентированного анализа и проектирования, основанную на подходах трех ведущих специалистов в данной области: Буча, Рамбо и Джекобсона. Разработанная ими универсальная нотация для моделирования объектов (UML - Unified Modeling Language) претендует на роль стандарта в области объектно-ориентированного анализа и проектирования. Конкретный вариант Rational Rose определяется языком, на котором генерируются коды программ (Си++, Smalltalk, PowerBuilder, Ada, SQLWindows и ObjectPro). Основной вариант - Rational Rose/Си++ - позволяет разрабатывать проектную документацию в виде диаграмм и спецификаций, а также генерировать программные коды на Си++. Кроме того, Rational Rose содержит средства реинжиниринга программ, обеспечивающие повторное использование программных компонент в новых проектах.

Структура и функции

В основе работы Rational Rose лежит построение различного рода диаграмм и спецификаций, определяющих логическую и физическую структуры модели, ее статические и динамические аспекты. В их число входят диаграммы классов, состояний, сценариев, модулей, процессов.

В составе Rational Rose можно выделить 6 основных структурных компонент: репозиторий, графический интерфейс пользователя, средства просмотра проекта (browser), средства контроля проекта, средства сбора статистики и генератор документов. К ним добавляются генератор кодов (индивидуальный для каждого языка) и анализатор для Си++, обеспечивающий реинжиниринг - восстановление модели проекта по исходным текстам программ.

Репозиторий представляет собой объектно-ориентированную базу данных. Средства просмотра обеспечивают "навигацию" по проекту, в том числе, перемещение по иерархиям классов и подсистем, переключение от одного вида диаграмм к другому и т. д. Средства автоматической генерации кодов программ на языке Си++, используя информацию, содержащуюся в логической и физической моделях проекта, формируют файлы заголовков и файлы описаний классов и объектов. Создаваемый таким образом скелет программы может быть уточнен путем прямого программирования на языке Си++. Анализатор кодов Си++ реализован в виде отдельного программного модуля. Его назначение состоит в том, чтобы создавать модули проектов в форме Rational Rose на основе информации, содержащейся в определяемых пользователем исходных текстах на Си++. В процессе работы анализатор осуществляет контроль правильности исходных текстов и диагностику ошибок. Модель, полученная в результате его работы, может целиком или фрагментарно использоваться в различных проектах. Анализатор обладает широкими возможностями настройки по входу и выходу. Например, можно определить типы исходных файлов, базовый компилятор, задать, какая информация должна быть включена в формируемую модель и какие элементы выходной модели следует выводить на экран. Таким образом, Rational Rose/Си++ обеспечивает возможность повторного использования программных компонент.

В результате разработки проекта с помощью CASE-средства Rational Rose формируются следующие документы: диаграммы классов; диаграммы состояний; диаграммы сценариев; диаграммы модулей; диаграммы процессов; спецификации классов, объектов, атрибутов и операций; заготовки текстов программ; модель разрабатываемой программной системы; диаграммы активности; диаграммы сотрудничества

Среда функционирования . Rational Rose функционирует на различных платформах: IBM PC (в среде Windows), Sun SPARC stations (UNIX, Solaris, SunOS), Hewlett-Packard (HP UX), IBM RS/6000 (AIX).

Диаграммы состояний . Каждый объект системы, обладающий определенным поведением, может находится в определенных состояниях, переходить из состояния в состояние, совершая определенные действия в процессе реализации сценария поведения объекта. Поведение большинства объектов реальных систем можно представить с точки зрения теории конечных автоматов, то есть поведение объекта отражается в его состояниях, и данный тип диаграмм позволяет отразить это графически. Для этого используется два вида диаграмм: Statechart diagram (дмаграмма состояний) и Activity diagram (диаграмма активности). Диаграмма состояний (Statechart) предназначена для отображения состояний объектов системы, имеющих сложную модель поведения. Это одна из двух диаграмм State Machine, доступ к которой осуществляется из одного пункта меню.

Диаграммы активности. Это дальнейшее развитие диаграммы состояний. Фактически данный тип диаграмм может использоваться и для отражения состояний моделируемого объекта, однако, основное назначение Activity diagram в том, чтобы отражать бизнес-процессы объекта. Этот тип диаграмм позволяет показать не только последовательность процессов, но и ветвление и даже синхронизацию процессов.

Этот тип диаграмм позволяет проектировать алгоритмы поведения объектов любой сложности, в том числе может использоваться для составления блок-схем.

Диаграммы сотрудничества.

Этот тип диаграмм позволяет описать взаимодействия объектов, абстрагируясь от последовательности передачи сообщений. На этом типе диаграмм в компактном виде отражаются все принимаемые и передаваемые сообщения конкретного объекта и типы этих сообщений.

По причине того, что диаграммы Sequence и Collaboration являются разными взглядами на одни и те же процессы, Rational Rose позволяет создавать из Sequence диаграммы диаграмму Collaboration и наоборот, а также производит автоматическую синхронизацию этих диаграмм.

Диаграммы классов.

Этот тип диаграмм позволяет создавать логическое представление системы, на основе которого создается исходный код описанных классов.

Значки диаграммы позволяют отображать сложную иерархию систем, взаимосвязи классов (Classes) и интерфейсов (Interfaces). Данный тип диаграмм противоположен по содержанию диаграмме сотрудничества, на котором отображаются объекты системы. Rational Rose позволяет создавать классы при помощи данного типа диаграмм в различных нотациях. В нотации, предложенной Г. Бучем, которая так и называется Booch, классы изображаются в виде чего-то нечеткого, похожего на облако. Таким образом Г.Буч пытается показать, что класс – это лишь шаблон, по которому в дальнейшем будет создан конкретный объект.

И конечно же, Rational Rose позволяет создавать диаграмму классов в унифицированной нотации

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и прибыли.

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости текущих активов определяется по следующей формуле:

t=41 src="images/referats/24337/image007.png">

(период оборотов текущих активов отчетного года – период оборота предыдущего года) (1)

Рассчитаем экономический эффект за 2005г.:

. (27,40-22,22)= + 7042,78тыс. руб.

Большое значение при анализе деловой активности имеет длительность операционного и финансового циклов (Таблица 3)

Таблица 3 Расчет и динамика показателей оборачиваемости

|

Показатели |

Источник информации или методика расчета |

Прошлый год (2005) |

Отчетный год (2006) |

Изме-нение |

|

1.Выручка от продажи товаров, работ и услуг, тыс. руб. |

Исходные данные | AAAAAAAAAAAAAAAAAAAAAAAAAAA | ||

|

2.Себестоимость проданных товаров, работ, услуг |

Исходные данные | |||

|

3.Средняя величина дебиторской задолженности, тыс. руб. |

Исходные данные | |||

|

4.Средняя величина запасов и затрат, тыс. руб. |

Исходные данные | |||

|

5. Средняя величина кредиторской задолженности, тыс. руб. |

Исходные данные | |||

|

Коэффициенты оборачиваемости | ||||

|

1.Коэффициент оборачиваемости дебиторской задолженности | ||||

|

2.Длительность оборота дебиторской задолженности, дн. | ||||

|

3.Коэффициент оборачиваемости товарно-материальных запасов | ||||

|

4.Длительность оборота товарно-материальных запасов, дн. | ||||

|

5. Продолжительность цикла бизнеса (операционного цикла), дн. | ||||

|

6.Коэффициент оборачиваемости кредиторской задолженности | ||||

|

7. Длительность оборота кредиторской задолженности, дн. | ||||

|

8.Продолжительность финансового цикла |

Из таблицы видно, что в рассматриваемом периоде происходит уменьшение коэффициентов оборачиваемости дебиторской задолженности, товарно-материальных запасов и кредиторской задолженности, как следствие увеличение длительности оборота.

Снижение коэффициента оборачиваемости товарно-материальных запасов и увеличение длительности оборота запасов свидетельствует о медленной оборачиваемости товара или снижении спроса. В целом, чем ниже показатель оборачиваемости запасов, тем больше средств связано в этой наименее ликвидной статье, тем менее ликвидную структуру имеют оборотные средства и тем менее устойчивее финансовое положение предприятия. Организация заинтересована в сокращении периодов оборота запасов и дебиторской задолженности и увеличении периода оборачиваемости кредиторской задолженности с целью сокращения периода оборачиваемости оборотных средств.

Для финансового состояния предприятия благоприятно получение отсрочки платежа от поставщиков, работников предприятия, государства, поскольку отсрочка платежа дает дополнительный источник финансирования. Неблагоприятно замораживание части средств в запасы и предоставление отсрочек платежа клиентам. Это порождает потребность предприятия в финансировании. Коэффициент оборачиваемости дебиторской задолженности снижается из-за увеличения величины дебиторской задолженности. На снижение коэффициента оборачиваемости товарно-материальных запасов повлияло увеличение величины запасов и затрат. Вследствие продолжительность цикла бизнеса увеличивается на 15,38 дней. Снижение коэффициента оборачиваемости кредиторской задолженности вызвано увеличением величины кредиторской задолженности в большей степени, чем увеличилась себестоимость. Продолжительность финансового цикла в 2005 году имеет значение 16,56, но в 2006 году увеличивается на 15,38.

- Управление дебиторской и кредиторской задолженностью в целях ускорения оборачиваемости оборотного капитала строительных организаций Данная процедура должна предусматривать сроки и форму предварительного и последующего напоминаний дебиторам о дате платежа возможность пролонгирования долга срока и порядка взыскания долга и другие действия например необходимо проводить взаимозачеты за счет предоставления от покупателей стройматериалов Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота а

- Об анализе влияния кредитной политики предприятия на состояние дебиторской задолженности Отбор осуществляется с помощью неформальных критериев соблюдение платежной дисциплины в прошлом прогнозные финансовые возможности покупателя по оплате запрашиваемого им объема товаров уровень текущей платежеспособности уровень финансовой устойчивости экономические и финансовые условия предприятия-продавца затоваренность степень нуждаемости в денежной наличности и т п Достигнутый... Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения финансовых ресурсов Кроме... Если производство и реализация продукции являются убыточными то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов и проеданию капитала Таким образом надо стремиться

- Взаимосвязь оборачиваемости оборотных активов и финансового состояния экономического субъекта Итого - 0,502 Результаты факторного анализа показывают что коэффициент оборачиваемости оборотных активов за исследуемый период уменьшился на 0,502. ... Руководству компании необходимо принимать меры по устранению негативных явлений в управлении данными активами поскольку эффект от ускорения оборачиваемости оборотным активов выражается в увеличении суммы выручки и прибыли что создает

- Аналитические обоснования механизма применения скидок при расчетах с дебиторами Эта премия представляет собой разницу между экономической ценностью товара для покупателя и ценой по которой ему этот товар удалось купить Рассмотрим... С другой стороны производитель может предоставить такие скидки на сумму не большую чем величина его потерь из-за замедления оборачиваемости капитала в результате хранения товара до начала сезона на собственных складах и неполучения выручки... Скидка за ускорение оплаты Это мера снижения стандартной продажной цены которая гарантируется покупателю если он произведет оплату... Такое превышение уровня скидки над ценой кредитов оправдывается большим положительным эффектом который ускоренная оплата оказывает на финансовое состояние фирмы-продавца При этом возникает эффект в силу

- Инструментарий управления дебиторской задолженностью предприятия Ожидаемый эффект Введение скидок за быструю оплату Повышение оборачиваемости дебиторской задолженности Увеличение штрафных санкций при просрочке... По результатам анализа состояния дебиторской задолженности и оценки ее влияния на показатели деятельности исследуемого предприятия был... Максаков Н С Анализ экономической безопасности фирмы структурно-комплексный подход Вестник Тамбовского университета Серия Гуманитарные науки 2013. № 7 123

- Финансовый цикл и рентабельность активов российских компаний пищевой промышленности: эмпирический анализ взаимосвязи Ramadan 2012 Ukaegbu 2014 которые анализировали влияние финансового цикла и его компонентов на доходность компаний Ускорение периода оборачиваемости дебиторской задолженности для компаний пищевой отрасли в динамике рассматривается как положительная тенденция... Таблица 7 Результаты оценки взаимосвязи длительности финансового цикла и текущей ликвидности компании Независимая переменная Зависимая переменная CR ... CR модель со случайными эффектами Константа 1,885 12,61 CCC 0,003 6,19 R2 within 0,0279 R2 between 0,0216 R2 overall ... Международная стандартная отраслевая классификация всех видов экономической деятельности Статистические документы 2009. Серия M № 4. С 101-110. Мониторинг Об итогах социально-экономического

- Комплексная оценка эффективности налогообложения прибыли предприятий Pij а i1 аi1 а in где j порядковый номер показателя i порядковый номер предприятия или период изменения условия налогообложения представляют собой скорректированные значения оценочных показателей ai j рассчитанные как результат деления каждого оценочного показателя на величину максимального из них в соответствии с алгоритмом применения... С В Лафферовы эффекты в экономике современной России С В Барулин О Н Бекетова Финансы 2003. № 4. ... Дубкова В Б Оценка влияния факторов повышения производительности труда и ускорения оборачиваемости оборотных средств на налогооблагаемую прибыль В Б Дубкова Бухгалтерский учет 2013. № 10. ... Курс экономического анализа под ред М А Баканова А Д Шеремета М Финансы 1978. 390 с

- Анализ использования капитала В результате капитал вернется к своему исходному состоянию в большей сумме т е с прибылью 1. ... В связи с ускорением оборачиваемости капитала она возросла на -1.3% а за счет увеличения уровня рентабельности на 40.7% ... Изменение продолжительности оборота капитала за счет структуры капитала 2.134 скорости оборота оборотного капитала -17.802 8 Экономический эффект -453751.503 На предприятии продолжительность оборота совокупного капитала уменьшилась на 19.9 дней а коэффициент

- Оборотный капитал и эффективность его использования в деятельности ООО «Элетросвязьстрой» При замедлении оборачиваемости в оборот вовлекаются дополнительные средства Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их использования их экономии что влияет на прирост объемов производства и как следствие - на финансовые результаты Ускорение оборачиваемости ведет к высвобождению части оборотных средств материальных ресурсов денежных средств которые используются... Краснодар в 2016 г по сравнению с 2014 г - основные показатели имеют отрицательную динамику что свидетельствует как о снижении деловой активности исследуемого экономического субъекта так и о снижении эффективности использования оборотного капитала в 2016 г по сравнению

- Рост оборачиваемости оборотных активов как резерв развития фармацевтического промышленного предприятия в условиях структурного кризиса ОАО ТХФЗ значительно увеличилась и составляет более 90% то от эффективности их использования в высокой степени зависит итоговый результат экономической деятельности предприятия К тому же мобильность оборотных активов определяет платежеспособность предприятия формирую рациональную... Исходя из столь высокой доли финансовых ресурсов инвестированных в оборотные активы определяется как важность так и сложность финансового менеджмента в поиске возможностей ускорении оборота капитала 8, 14, 20, 21, 22 Показатели которые могут служить индикаторами эффективности использования... Важнейшим показателем из этой группы является общая оборачиваемость оборотных средств 7, 11, 12 Согласно нему на ОАО ТХФЗ оборотные средства используются малоэффективно... В этой связи отсутствие серьезного прогресса в показателях оборачиваемости следует рассматривать все равно как положительный эффект способствовавший повышению эффективности деятельности таблица 2 Таблица 2 - Показатели деловой активности ОАО ТХФЗ

- Методика анализа оборотных активов коммерческой организации При этом могут иметь место три следующие ситуации связанные со значением экономического эффекта от изменения оборачиваемости оборотных активов 1 Тоба1 < ТобаО -> Э < 0, ... Длительность операционного цикла может быть уменьшена за счет ускорения оборачиваемости запасов и дебиторской задолженности а длительность финансового цикла может быть сокращена не только

- Методика анализа и оценки финансовой устойчивости с учетом налоговых показателей Внутренний эффект получаемый предприятием 1. Создание резервов из валовой и чистой прибыли Повышение в стоимости имущества... Снижение величины запасов и затрат повышение 4 Ускорение оборачиваемости дебиторской задолженности Ритмичность поступления средств от дебиторов увеличение показателей платежеспособности Такой комплекс мероприятий... При оценке финансовой устойчивости организации нельзя забывать о влиянии налоговых платежей на те или иные коэффициенты от которых может зависеть общий результат Если налоговые платежи находятся в зависимости от показателей финансовой устойчивости значит они будут влиять... НДС по приобретенным ценностям не оправдано с экономической точки зрения поскольку также включает НДС предъявленный по основным средствам нематериальным активам и кроме

- Управление оборотным капиталом хозяйствующего субъекта как важное направление его краткосрочной финансовой политики На основании экономической сущности операционного и финансового циклов можем заключить что их взаимосвязь отражает период погашения кредиторской... Уралхиммашу контрагенты возвращают медленнее чем завод погашает кредиты и в результате чего возникает кассовый разрыв Анализируя показатели характеризующие использование и функционирование оборотного капитала таблица 3 ... В-третьих как было установлено ранее период оборачиваемости оборотных средств на предприятии длителен Таблица 3. Показатели характеризующие агрессивную политику управления оборотным капиталом... Достигнув таких эффектов фирмы способны полностью и в срок исполнять свои расчетно-платежные обязательства успешно осуществляя предпринимательскую деятельность... Высвободив неликвидные текущие активы возможно в перспективе появление положительных эффектов а именно сопровождение производства продукции меньшими затратами на оборотные средства высвобождение материальных ресурсов ускорение поступлений в бюджет отчислений от прибыли улучшение финансового положения компании так как высвобождаемые ресурсы

- Управление дебиторской задолженностью предприятий транспортного строительства Первая группа мероприятий направлена на оптимизацию существующей дебиторской задолженности вторая относится к планированию дебиторской задолженности и оценке ее влияния на финансовые результаты фирмы Логику построения алгоритма управления дебиторской задолженностью для проектных организаций обусловливает с одной стороны... Логику построения алгоритма управления дебиторской задолженностью для проектных организаций обусловливает с одной стороны потребность предприятий данной сферы в постоянном повышении оборачиваемости ресурсов с другой стороны необходимость минимизации дополнительных издержек связанных с инвестированием средств в дебиторскую... Таким образом формирование процедур планирования и контроля дебиторской задолженности а также алгоритмизация процесса управления подразумевает выполнение мероприятии по следующим этапам контроль образования и анализ состояния дебиторской задолженности учет возникающих долгов ранжирование и присвоение рейтинга перспективности заказчиков классификация дебиторов принятие решений о дальнейшей работе с каждой группой дебиторов в соответствии с их рейтинговой оценкой определение приемов ускорения возврата дебиторской задолженности с учетом организационно-психологических аспектов процедуры инкассации Необходимо отметить что для группировки... В этих условиях до принятия решения о финансировании мер по инкассации задолженности логично оценить соответствующий экономический эффект эффект инвестиций в управление дебиторской задолженностью Эффект инвестирования можно оценить следующим образом прогнозируется

- Оценка кредитоспособности предприятия-заемщика Исключение допускается только для клиентов банка с очень быстрой оборачиваемостью капитала 1, с 378 Коэффициент K4 характеризует наличие собственных оборотных средств у организации необходимых... Для более полной оценки кредитоспособности заемщика осуществляется анализ делового риска обусловленного тем что кругооборот фондов заемщика может не завершиться в срок и с предполагаемым эффектом В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку... Оно имеет более 3 поставщиков реализует продукцию на олигополистическом рынке отрасль развивается ускоренными темпами имеет положительную кредитную историю позитивную деловую репутацию при отсутствии риска ухудшения экономической ситуации... Если известны производственные мощности компании то зная среднеотраслевой процент загрузки мощностей учитывая сезонный фактор производства и положение предприятия на рынке можно рассчитать порядок выручки и предполагаемую рентабельность Результаты полученные таким образом необходимо сравнить с результатами оценки кредитоспособности с помощью системы финансовых показателей

- Оценка деловой активности предприятия на основе показателей оборачиваемости активов Караева Ф Е доктор экономических наук доцент кафедры бухгалтерского учета анализа и аудита ФГБОУ ВО Кабардино-Балкарский государственный аграрный университет... По результатам нашей организации ООО Нальчикский консервный завод данное соотношение несколько нарушается 2-я и 3-я позиции... Показатели оборачиваемости очень важны для организации так как от скорости оборота средств зависит размер годового оборота с размерами оборота связана и относительная величина издержек производства чем быстрее оборот тем меньше на каждый оборот приходится издержек ускорение оборота на одной из стадии кругооборота средств влечет за собой ускорение и на других стадиях Как мы знаем финансовое состояние организации ее платежеспособность зависят скорости... Показатели оборачиваемости активов и оборачиваемости собственного капитала характеризуют уровень деловой активности предприятия и рассчитываются как отношение... Период оборота кредиторской задолженности дн 63,05 233,9 230,4 11 Эффект от ускорения оборачиваемости совокупных активов тыс руб 42 062,4 Оборачиваемость средств вложенных в имущество

- Как увеличить прибыль в высокий сезон, работая по правилам beyond budgeting Как результат в самый ответственный период предприятие рискует столкнуться с простоями из-за неукомплектованности производственных подразделений В... Все это складывается в значительный экономический эффект так как отсутствует необходимость социальных и дополнительных выплат таких как надбавки за расширение... Впрочем работа по выявлению неликвидов и ускорению оборачиваемости запасов должна быть организована на постоянной основе

- Имущественные комплексы производственных предприятий: методики анализа и пути совершенствования Эффективность использования оборотных средств определяется уровнем ускорения их оборачиваемости при тех же или больших объемах производственной деятельности Два из шести исследуемых... Два из шести исследуемых авторов в своей методике анализа учитывали эффективность использования оборотных средств применяя показатель оборачиваемости оборотных средств в днях Так авторы работ 4, 7, 9 положительную динамику в функционировании... Коэффициент доходности инвестиций - - - - - Эффект финансового рычага - - - - Источник авторская разработка Достоверность и точность результатов полученных... Методы экономического анализа как известно подразделяются на качественные анализ причинно-следственных связей и зависимостей и количественные методы

- Политика управления кредиторской задолженностью Основная цель анализа заключается в определении скорости и времени оборачиваемости задолженности и резервов ее ускорения Для оценки оборачиваемости кредиторской задолженности используют коэффициенты оборачиваемости кредиторской задолженности исходя из выручки от... Помимо товарного кредита одна из возможностей формирования оптимального бюджета кредиторской задолженности - использование собственного экономического превосходства Суть собственного экономического превосходства заключается в возможности диктовать и навязывать поставщику собственные правила... Для расчета этого эффекта применяется следующая формула Экзср ∆КЗКпсо ПКб 100% где Экзср эффект от прироста среднего остатка... Начисление средств контролирует бухгалтерия по результатам осуществления отдельных хозяйственных операций компании Выплата средств включается в разрабатываемый платежный календарь и контролируется

- Методика управления дебиторской задолженностью предприятия с учетом рисков На основе оценки дебиторской задолженности методом дисконтированных денежных потоков с учетом анализа рисков банкротства дебиторов проводится оптимизация портфеля дебиторской задолженности с целью минимизации риска невозврата и ускорения оборачиваемости дебиторской задолженности Таблица 3. Оценка дебиторской задолженности ОАО Ижеквскгаз методом дисконтированных денежных потоков... Монте-Карло Результаты моделирования оптимального портфеля дебиторской задолженности ОАО ИЖЕВСКГАЗ а также исходные данные для моделирования приведены... На заключительном четвертом этапе предлагаемой нами методики оптимизации дебиторской задолженности производится расчет экономического эффекта от использования методики с учетом применения инструмента управления плохой задолженностью Нами проведена оценка